اعـداد الميزانيـة ودلالتهـا

إن الهدف الأساسي للمحاسبة المالية، هو إعداد التقارير المالية. وتُعَدّ الميزانية واحداً من أهم التقارير المالية، التي تُعِدُّها إدارة المنشأة، بغرض إيضاح المركز المالي لها، في تاريخ محدد، وتوفير معلومات مالية مفيدة، لمستخدمي القوائم المالية، سواء من داخل المنشأة أو خارجها. ولتحقيق الهدف من الميزانية، ينبغي إعدادها وفقاً للفروض والمبادئ المحاسبية المتعارف عليها، وتوفير معلومات مالية تتسم بالوضوح، والإفصاح الكامل عن الحقائق المهمة، وتبويب عناصرها وعرضها، بطريقة تحقق أكبر قدر من الاستفادة لمستخدمي الميزانية.

المبحث الأول: المعادلة المحاسبية أساس إعداد الميزانية

إن إعـداد الميزانية واستخدامها، لا يخرج عن كونها تعبيراً بصوره معينة عن المعادلة المحاسبية “The Accounting Equation” .

الممتلكات (Properties) = الحقوق (Equities)

وهي علاقة منطقية، تبين أن مجموع قيمة الممتلكات الخاصة بالمنشأة، تساوى مجموع قيمة الحقوق المترتبة على هذه المنشأة، وذلك في ظل مبدأ الشخصية المعنويـة المسـتقلة للمنشـأة “The Entity Concept”.

وتستخدِم المحاسبة اصطلاح “الأصول” “Assets”، للتعبير عن الممتلكات، و”الخصوم” “Liabilities”، للتعبير عن حقوق الآخرين. كما يُستخدم اصطلاح “حقوق الملكية” “Owner’s Equity”، للتعبير عن حقوق صاحب أو أصحاب المنشأة. ومن ثم، يمكن وضع المعادلة المحاسبية في الشكل التالي:

الأصول = الخصوم + حقوق الملكية

ويطلق على القائمة المحاسبية، التي تبين أصول المنشأة في جانب، وخصوم المنشأة وحقوق الملكية في جانب أخر، اسم قائمة المركز المالي. وانطلاقاً من المعادلة المحاسبية، فإن جانبي القائمة يكونان، دوماً، متساويين. وبسبب تساوى أو توازن جانبي قائمة المركز المالي، يطلق عليها، كذلك اسم الميزانية، كما يتضح من الشكل التالي.

قائمة المركز المالي الميزانية في

ــــــــــــــــــــ

{مجموع الأصول} = {مجموع الخصوم} + {حقوق الملكية}

ويطلق، كذلك، على المعادلة المحاسبية اسم “معادلة الميزانية”، لأن الميزانية تعبر عن المعادلة المحاسبية، إذ تظهر الأصول في الجانب الأيمن، وتظهر الخصوم وحقوق الملكية، في الجانب الأيسر. ويكون مجموع الجانبين، دوماً، متساوياً .

وبإعادة ترتيبها، يمكن الحصول على المعادلة التالية:

الأصول – الخصوم = حقوق الملكية

100,000 – 60,000 = 40,000

أي أنه لإيجاد حقوق الملكية في المنشأة، في أي لحظة، تطرح الخصوم من الأصول. ولذلك، يطلق على المعادلة المحاسبية، كذلك، اسم “معادلة الملكية”. وفي بعض الأحيان يتم إعادة ترتيب المعلومات في قائمة المركز المالي بحيث تأخذ شكل “معادلة الملكية” كما يظهر في الشكل التالي.

قائمة المركز المالي في

الاصول 100,000

مطروحا منها :

الخصوم 60,000

=========

حقوق الملكية 40,000

أثر عمليات المنشأة على الميزانية

يُستخدم تعبير “العمليات”Transactionsفي المحاسبة، للإشارة إلى الأحداث الاقتصادية، التي تقوم بها المنشأة. ويمكن التعبير عنها، أو قياسها في صورة مالية. والعمليات، التي تؤديها المنشأة، كثيرة ومتعددة، مثل، عمليات الشراء والبيع، والحصول على الأصـول، وتحصيل النقـود وصرفها… الخ. إن كل عملية تنفذها المنشأة يمكن التعبير عنها في صورة المعادلة المحاسبية وتبيان أثرها على الميزانية. ويتضح أثر العمليات المالية على الميزانية في الآتي:

1. تساوى الأصول مع الخصوم وحقوق الملكية.

إن كل زيادة في مجموع الأصول، لا بد من أن يصاحبها زيادة مماثلة في الجـانب الأخــر مـن الميزانية، أي زيادة في الخصوم، أو حقوق الملكية، أو فيهما معـاً بالقيمـة نفسها. وكذلك، كل نقص في مجموع الأصول، لا بد أن يصاحبه نقص مماثل في مجموع الخصـوم وحقوق الملكية، لأن جانبي الميزانية هما صورتان للمنشأة نفسها. جانب الأصول يبين ممتلكات المنشأة، وجانب الخصوم وحقوق الملكية يبينان مصادر الحصول على هذه الممتلكات، ومقدار ما قدمه كل طرف.

2. كل ما تمتلكه المنشأة تحصل عليه عن طريق صاحب أو أصحاب المنشأة، وعن طريق غيرهم (الدائنين).

ولذلك، فإن مجموع حقوق الدائنين وحقوق الملكية، يساوي، دائماً، مجموع أصول المنشأة. ومن جهة أخرى، فإن مجموع الأصول مطروحاً منه حقوق الدائنين، يساوى حقوق الملكية. أي أن حقوق الملكية تمثل ما يتبقى من أصول المنشأة، بعد سداد حقوق الدائنين، وهو ما يُعبّر عنه بالمعادلة:

( الأصول – الخصوم = حقوق الملكية )

المبحث الثاني: عناصر الميزانية وتبوبيها

المجموعات الرئيسية، التي تظهر في الميزانية، هي: الأصول، والخصوم، وحقوق الملكية. ولكي يتحقق أكبر قدر من الاستفادة من الميزانية، يجب أن تُبوّب بصورة سليمة. فالأصول تُبوّب إلى أصول متداولة وأصول ثابتة. كما تُبوّب الخصوم إلى خصوم قصيرة الأجل، يطلق عليها الخصوم المتداولة، وخصوم طويلة الأجل، يطلق عليها الخصوم الثابتة. أمّا حقوق الملكية، فتختلف بياناتها في الميزانية اعتماداً على الشكل القانوني للمنشأة، وما إذا كانت شركة أشخاص أو شركة مساهمة.

أولاً: الأصول Assets

تعرف الأصول بأنها الموارد الاقتصادية للمشروع، التي يتم الاعتراف بها، وقياسها، طبقاً للمبادئ المحاسبية المتعارف عليها. وتتكون الأصول من العناصر التالية:

1. الأصول المتداولة: Current Assets

وتتكون من النقدية والأصول الأخرى، المتوقع تحويلها إلى نقدية، خلال دورة العمليات العادية للمنشأة، أو خلال سنة واحدة، إذا كانت دورة العمليات تستغرق أكثر من سنة. وتُدرج الأصول المتداولة، في الميزانية، طبقاً لدرجة سيولتها، أو سرعة تحويلها إلى نقدية، وفقاً للترتيب التالي:

أ. النقدية:Cash

وهي تمثل أموالاً حاضرة، يتم قبولها، فوراً، كوسيلة من وسائل السداد. وتشمل النقدية: العملات المعدنية، وأوراق البنكنوت، والشيكات، والودائع تحت الطلب في البنوك.

ب. الأوراق المالية:Marketable Securities

تستطيع المنشآت، التي لديها فائض مؤقت من الأموال، وترغب في تحقيق عائد منها، أن تشترى أنواعاً معينة من الأسهم والسندات وأذون الخزانة. ونظراً إلى أن هذا النوع من الأوراق المالية، يتمتع بدرجة عالية من السيولة، لإمكان بيعها في أي وقت، فإنها تُعَدّ ضمن الأصول المتداولة.

ج. حسابات المدينين:Accounts Receivable

تمثل المبالغ المستحقة على العملاء، مقابل الخدمات التي تُؤَدّى لهم أو البضاعة المباعة لهم بالأجل. وعندما تتعامل المنشأة مع عدد محدود من العملاء، يمكنها إدراج أسمـائهم في قائمة المركز المالي. أمّا إذا كان عدد العملاء كبيرا، فتُحذف الأسماء من قائمة المركز المالي ويُكتب رقم واحد، يمثل مجموع حسابات المدينين. ونظراً إلى أن حسابات المدينين تستحق السداد، عادة، خلال فترة قصيرة، أقل من سنة، فإنها تُعَدّ ضمن الأصول المتداولة.

د. أوراق القبض:Notes Receivable

تمثل ورقة القبض تعهدا كتابياً من العميل، بسداد مبلغ محدد في تاريخ محدد. ونظراً إلى أنه يمكن تحويل ورقة القبض، عادة، بالتظهير، إلى طرف آخر أو إلى البنك، والحصول على صافي قيمتها، فإنها تمثل أحد بنود الأصول، الذي يمكن تحويله إلى نقدية فوراً. ومن ثَمّ، فإنها تُعَدّ ضمن الأصول المتداولة.

هـ. مخزون البضاعة:Inventory

هي البضاعة المتبقية لدى المنشأة، التي تعرض سلعاً للبيع، في أي لحظة، سواء على الأرفف أو في المخازن.

2 . الأصول الثابتة: Fixed Assets

يطلق اصطلاح الأصول الثابتة على الأصول المعمرة، التي تُشْتَرَى بغرض الاستعمال، وليس بغرض البيع. وتُدرج الأصول الثابتة في الميزانية مرتبة طبقاً للبنود الأقل ثباتاً، أي التي تبقى في المنشأة لفترة أقصر، أولا، ثم التي تبقى لفترة أطول، وهكذا. لذا، تظهر الأصول الثابتة في الميزانية، عقب الأصول المتداولة، طبقاً للترتيب التالي:

أ. السيارات ووسائل النقل:Cars & Means of Transportation

إذا كانت السيارات، ووسائل النقل الأخرى، التي تُستخدم في تنفيذ عمليات المنشأة، أو في توصيل البضائع للعملاء، مملوكة للمنشأة، فإنها تُعَدّ ضمن الأصول الثابتة.

ب. الأثاث والتركيبات :Furniture & Fixtures

مثل: المقاعد، والمكاتب، وفترينات العرض. ونظراً إلى أن هذه البنود لا تشترى بغرض البيع، وإنما للاستخدام، فإنها تُعَدّ ضمن الأصول الثابتة.

ج. المباني والأراضي:Land & Buildings

إذا كانت مباني المنشأة مملوكة لها، وليست مؤجرة، فإنها تُعَدّ ضمن الأصول الثابتة وكذلك الحال بالنسبة إلى الأرض، المقام عليها المباني.

3 . الأصول غير الملموسة: Intangible Assets

يطلق اصطلاح الأصول غير الملموسة على الأصول، التي تفتقد الكيان المادي الملموس. مثال ذلك: شهرة المحل، وحقوق الاختراع، والعلامات التجارية. وتوضع هذه المجموعة بعد الأصول الثابتة.

ثانياً: الخصوم Liabilities

تعرف الخصوم، بأنها تعهدات اقتصادية على المشروع، يُعترف بها وتُقدّر طبقاً لمبادئ المحاسبة المتعارف عليها. وخصوم المنشأة هي الديون أو الالتزامات على المنشأة تجاه الآخرين. وتتكون الخصوم من العناصر التالية:

1. الخصوم المتداولة Current Liabilities

يستخدم اصطلاح الخصوم المتداولة للإشارة إلى الالتزامات، التي يتطلب الوفاء بها استخدام الأصول المتداولة، أو اللجوء إلى خصوم متداولة جديدة. وتُبوّب الالتزامات المنتظر سدادها، خلال سنة واحدة أو أقل، تحت الخصوم المتداولة بحسب حلول موعد تصفيتها أو سدادها. فتظهر الالتزامات المنتظر سدادها أولا، يليها الالتزامات المنتظر سدادها، بعد ذلك، وهكذا. ومن الأمثلة الشائعة للخصوم المتداولة ما يلي:

أ. حسابات الدائنينAccounts Payable

نظراً إلى أن حسابات الدائنين تستحق السداد، عادة، خلال فترة قصيرة (أقل من سنة)، فإنها تُدرج ضمن الخصوم المتداولة. وإذا كان عدد الدائنين محدوداً، تُدرج أسماؤهم في قائمة المركز المالي، ضمن مجموعة الخصوم المتداولة. أمّا إذا كان عدد الدائنين كبيراً، فإن قائمة المركز المالي تبين مجموع المبالغ المستحقة للدائنين، باسم مجموعة الخصوم المتداولة.

ب. أوراق الدفعNotes Payable

تنشـأ ورقة الدفع، عندما تتعهد المنشأة، كتابةً، بدفع مبلغ محدد في تاريخ مُحَدَّد، أو عندما تقترض من البنك، لفترة قصيرة، وتتعهد كتابياً بالسداد في تاريخ محدد. وتُبوّب أوراق الدفع ضمن الخصوم المتداولة، ما لم تكن فترة ورقة الدفع أطول من سنة.

2. الخصوم الثابتة Fixed Liabilities

يطلق على الديـون المستحقة على المنشأة، التي تستغرق فترة سدادها أكثر من سنة، “ديون طويلة الأجل” أو “خصوم ثابتة”. وإذا كان جزء من الخصوم الثابتة يستحق السداد في مدى سنة أو أقرب من تاريخ قائمة المركز المالي، فإن المبلغ المستحق يدرج ضمن الخصوم المتداولة. ومن أمثلة الخصوم الثابتة ما يلي :

أ. القروض بِرَهْنSecured Accounts Payable

القرضُ بِرَهْن، هو دين في ذمة المنشأة، مضمون ببند أو أكثر من الأصول. وقد تقترض المنشأة من أحد البنوك برهن أحد الأصول الثابتة، ثم تفشل في سداد القرض، فيتخذ البنك الإجراءات القانونية، للحصول على الأصل المرهون، ثم يبيعه استيفاءً لقيمة الدين من حصيلة البيع، ويعود أي جزء متبقٍّ من ثمن البيع إلى المنشأة.

ب. قروض السنداتBonds Payable

تقترض الشركات المساهمة من الجمهور، من طريق إصدار سندات، تتعهد فيها بسداد القرض، بعد فترة طويلة (خمس أو عشر سنوات). وقد تكون السندات مضمونة ببعض أصول المنشأة، أو غير مضمونة. فالسمعة الائتمانية الطيبة للشركة المساهمة طيبة، قد تعفيها من تقديم ضمان عيني.

رأس المال العامل : Working Capital

لا يُعدّ رأس المال العامل أحد المجموعات التي تظهر، عادة، في قائمة المركز المالي، وإنما تُحسب قيمة رأس المال العامل، بطرح الخصوم المتداولة من الأصول المتداولة، باستخدام المعادلة التالية:

رأس المال العامل = الأصول المتداولة – الخصوم المتداولة.

ثالثاً: حقوق الملكية :wner’s Equity

هي باقي قيمة الأصول، بعد استبعاد قيمة الالتزامات. لذا، فإن قيمة حقوق الملكية تتوقف على تقييم الأصول والالتزامات. فعندما يستثمر أصحاب الملكية أموالاً في مشروع، فإن تقييم الأصول هو الذي يحدد المبلغ المضاف إلى حقوق الملكية. وحينما يتم تلخيص نتائج العمليات، فإن الزيادة في قيمة الأصول، هي التي تحدد مبلغ صافي الدخل المضاف إلى حقوق الملاك.

ويختلف تسجيل بيانات حقوق الملكية في الميزانية، طبقاً للشكل القانوني للمنشأة، وما إذا كانت منشأة فردية، أو شركة أشخاص، أو شركة مساهمة، كالتالي:

1. في المنشأة الفرديةSole Proprietorship، المملوكة لشخص واحد، يُسَجّل رأس مال صاحب المنشأة تحت اسم حقوق الملكيةowner’s Equity.

2. وفي شركات الأشخاصPartnerships، المملوكة لشخصين فأكثر، تُسَجّل حقوق الملكية، كمبلغ لكل مالك، بصفة مستقلة تحت اسم حقوق ملكية الشركاءPartners’ Equity.

أمّا في شركات المساهمةCorporations، فيستخدم اصطلاح “حقوق حملة الأسهم”Stockholders’ Equity، بدلاً من مصطلح حقوق الملكيةOwner’s Equity. ومن غير المعتاد أن يظهر في الميزانية حق الملكية لكل مساهم، على حدة، خاصة في حالة شركات المساهمة الكبيرة، التي تضم عدة ملايين من حملة الأسهم. وينقسم، غالباً، الجزء الخاص بحقوق ملكية حملة الأسهم، في الميزانية، إلى فرعين:

أ. رأس المال المستثمر:Invested Capital Stock

وهو يمثل مجموع قيمة الأسهم، التي استثمرها حملة الأسهم في الشركة. وينبغي أن يُفرق، بالنسبة إلى رأس المال المستثمر، بين عنصرين:

(1) القيمة الاسمية لرأس المال

ينبغي أن تفصح الميزانية، توضيحاً لهذا العنصر، عن عدد الأسهم وقيمة السهم الاسمية، وعدد الأسهم المصدرة، والأسهم المصرح بها، وذلك لكل نوع من الأسهم. كما ينبغي توضيح كافة المزايا المتعلقة ببعض الأسهم، سواء ما يتعلق بالتصفية، أو بالأرباح الموزعة.

(2) القيمة المدفوعة فوق القيمة الاسمية

ويشتمل هذا العنصر، على المبالغ المدفوعة فوق القيمة الاسمية للأسهم، ويطلق عليها، أحياناً، فائض رأس المالCapital surplus، أو الفائض المدفوعPaid-in surplus. ولكن بعض المحاسبين يفضلون استخـدام عبارة “رأس المـال فـوق القيمـة الاسمية”Capital in excess par Value. وقد يكون هذا العنصر موجباً أو سالباً.

ب. الزيادة في حقوق الملكية، الناتجة عن الأرباح المحجوزةRetained Earning

قد تكون هذه الزيادة، متمثلة في رصيد الأرباح المرحلة من السنوات السابقة، وقد تكون تلك الأرباح مخصصة لأغراض معينة بقرار من إدارة المنشأة، أو بمقتضى القانون العام.

المبحث الثالث: وظائف الميزانية وطرق عرضها

أولاً: وظائف الميزانية

تؤدي الميزانية عدة وظائف مهمة، كما يلي:

1. تبين ملخص بالموارد الاقتصادية للمنشأة، والالتزامات على هذه الموارد.

2. تبين مدى السيولة لدى المنشأة.

3. تبين مدى مقدرة المنشأة على سداد الالتزامات المستحقة عليها، في الأجل الطويل.

الوظيفة الأولى، تبين الميزانية مقدار الأصول (الموارد الاقتصادية)، التي تمتلكها المنشأة، ومقدار الالتزامات المستحقة عليها، وحقوق الملكية، فهي تقرير بثروة المنشأة، والحقوق المترتبة على هذه الثروة، تجاه الدائنين وأصحاب الملكية.

الوظيفة الثانيـة، تبين الميزانية مدى سيولة المنشأة. والمقصود بالسيولة، هو قدرة المنشأة على سداد الديون، التي في ذمتها في تاريـخ الاستحقـاق. ويُعدّ رأس المال العامل، سواء تم توضيحه في الميزانيـة بصورة صريحة أو ضمنيـة، مقياساً أساسياً للسيولة. ولهذه المعلومة أهمية خاصة لدى دائني المنشأة.

الوظيفة الثالثة، تبين الميزانية قدرة المنشأة على مقابلة كل التزاماتها، قصيرة الأجل وطويلة الأجل.

كما تعدّ الميزانية تجسيداً لوظائف المحاسبة، فهي:

1. تجمع المعلومات المالية، وفقاً للمعادلة المحاسبية الأساسية:

الأصول = الخصوم + حقوق الملكية

2. تقيس الموارد الاقتصادية، والحقوق المترتبة على هذه الموارد.

3. توضح معلومات مهمة عن الموارد الاقتصادية، وحقوق الآخرين، وحقوق الملكية.

ثانياً: طرق عرض الميزانية

توجد عدة طرق لعرض الميزانية، ولا تَفْضُل أي منها الأخرى. فالهدف هو الوضوح والإفصاح التام عن جميع الحقائق المادية. كما أن ترتيب العناصر المختلفة في الميزانية قد يختلف من منشأة إلى أخرى. والطريقتان الشائعتان لعرض الميزانية، هما:

1. الميزانية في شكل حساب:Account Form

إن الشكل التقليدي للميزانية هو عرضها في صورة حساب، فتظهر عناصر الأصول في الجانب الأيمن، والالتزامات وحقوق الملكية في الجانب الأيسر.

ويجري العمل في الولايات المتحدة الأمريكية، وبعض الدول الأوروبية، على ترتيب الأصول وفقاً لسيولتها، بمعنى البدء بأكثر الأصول سيولة، وهي النقدية، ثم التسلسل، إلى أن نصل إلى أقل الأصول سيولة، وهي الأرض، والأصول غير الملموسة.

وجدير بالذكر، أن المنشآت المالية في العالم العربي تتبع الترتيب السابق نفسه، فتبدأ بأكثر الأصول سيولة، وتنتهي بأقلها، أو أصعبها تحويلاً إلى نقدية. والسبب في ذلك، أن مشكلة السيولة هي المشكلة الرئيسية التي تواجه المشروعات، ولهذا، فالمحاسبون العرب يرون ضرورة البدء بأكثر الأصول سيولة، أي الأصول التي يمكن استخدامها في تمويل النشاط الجاري وفي سداد الالتزامات الجارية المستحقة، التي سيتوقف عليها مدى استطاعة المشروع في الاستمرار من عدمه. وهذه النظرة، بلا شك، سليمة، لأنه قد يمتلك المشروع كمية هائلة من الأصول طويلة الأجل، إلاّ أن مركز السيولة فيه قد يكون في حالة سيئة جداً. ولهذا، تلتزم المنشآت بهذا الترتيب للأصول، عند عرض الميزانية. أمّا في جانب الخصوم، فتأتى الخصوم المتداولة أولاً، تليها الخصوم الثابتة وأخيراً حقوق الملكية.

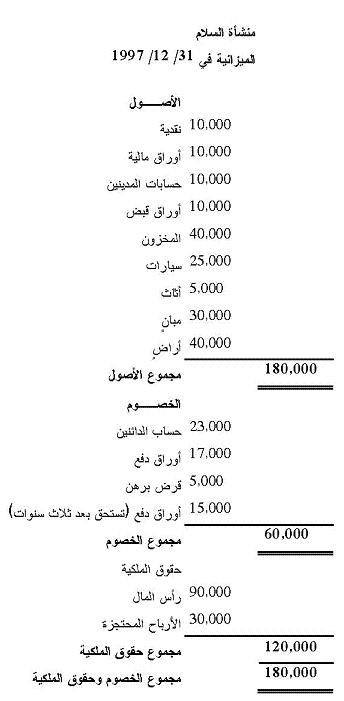

والمثال التالي يوضح ميزانية المركز المالي لإحدى المنشآت، في 31 ديسمبر 1997، وفقاً للأصول المتبعة في تبويب الميزانية.

ملاحظات على العرض السابق للميزانية:

1. كُتب أعلى الميزانية ثلاثة عناصر رئيسية، هي:

2. أسم المنشأة، واسم القائمة “الميزانية”، وتاريخ الميزانية “اليوم/ الشهر/ السنة”.

3. توضح الوحدة النقدية للحساب في نهاية عرض الميزانية.

4. يتكون “صلب الميزانية” من جانبين رئيسيين، أحدهما للأصول، والأخر للخصوم وحقوق الملكية.

أُدرجت الأصول المتداولة منفصلة عن الخصوم المتداولة، وعلى من يستخدم الميزانية أن يجري العملية الحسابية اللازمة (الطرح) لتحديد رأس المال العامل. وفي بعض الأحيان يعدّ المحاسبون الميزانية بصورة تبرز رأس المال العامل، بإعادة ترتيب بنود الأصول والخصوم، للإفصاح صراحة عن رأس المال العامل، كما هو مبين من إعادة عرض الميزانية للمنشأة السابقة في الشكل التالي:

2. الميزانية في شكل تقرير Report Form

يُعَدّ عرض الميزانية في شكل تقرير مالي، أحد الأشكال الشائعة الاستخدام، في الوقت الحاضر. وفيه تظهر الأصول أولاً، تليها الخصوم ثم حقوق الملكية. وللإيضاح، يُعاد عرض ميزانية منشأة السلام في شكل تقرير، كما يلي:

المبحث الرابع: تحليل الميزانية ودلالتها

يُعدّ التقرير المحاسبي، هو تقرير بالحقائق. ومع ذلك، فإن قيمة التقرير بالنسبة إلى من يعتمد عليه، لا تتوقف على الأرقام، التي تظهر فيه فحسب، بل يجب عليه تحليل المعلومات وتفسيرها، حتى يتعرف على الحقائق المعروضة، ويتفهم ما بين السطور. وقد وضع المحاسبون ورجال التحليل المالي أساليب تحليل مختلفة، تساعد على ذلك. ومن أهم هذه الأساليب:

1. القوائم المقارنة.

2. النسب التحليلية.

أولاً: القوائم المقارنة Comparative Statements

يستطيع من يستخدم الميزانية، أن يتحصَّل على فهم أوسع، إذا أمكنه مقارنة ميزانيتين للمنشأة نفسها، في تاريخين مختلفين، في شكل قوائم مقارنة، إذ يمكن الكشف عن التغيرات الجارية والاتجاهات في هذه التغيرات. فالقائمة المالية الواحدة، تمثل فصلاً واحداً من حياة المنشأة، لذلك، فإن محلل القوائم يفهم منها أكثر مما يفهمه من قائمة واحدة للمنشأة نفسها. وعند إعداد القوائم المقارنة، يجب أن يتأكد المحاسب أن المبادئ والإجراءات المستخدمة في معالجة البيانات، التي أدّت إلى المعلومات، التي تظهر بالقوائم المالية، لم تتغير، حتى تكون القوائم قابلة للمقارنة، وألاّ أدّت المقارنة إلى استنتاجات خاطئة عن التغيرات والاتجاهات. وفيما يلي قائمة مقارنة مبسطة، للمركز المالي لمنشأة السلام.

منشأة السلام

في 31 ديسمبر 96، وفي 31 ديسمبر 1997

1997 | 1996 | |

180000 | 150000 | مجموع الأصول |

60000 | 40000 | ناقص : مجموع الخصوم |

120000 | 110000 | حقوق الملكية |

ثانياً: النسب التحليلية Ratio Analysis

تبدو القيم المطلقة، التي تبينها المجموعات، في الميزانية، مفيدة، وإن كانت هذه الفائدة محدودة. ولكن، عندما يتم ربط بعض هذه المجموعات بعضها ببعض فإنها تكشف عن علاقات مهمة، وتصبح المعلومات أكثر معنى ودلالة. وتعدّ العلاقات التالية، التي يتم التوصل إليها من طريق استخراج بعض النسب التحليلية، على جانب كبير من الأهمية:

1. نسبة التداول: Current Ratio

تُعطي علاقة الأصول المتداولة بالخصوم المتداولة، تصوراً مبدئياً عن قدرة المنشأة على سداد الخصوم المتداولة. ويطلق على هذه العلاقة اسم نسبة التداولأو النسبة الجاريةوتُحسب بقسمةالأصول المتداولة على الخصوم المتداولة وبالتطبيق على بيانات منشأة السلام تكون النسبة كما يلي:

ويتبين من هذه النسبة أن منشأة السلام لديها جنيهان من الأصول المتداولة في مقابل جنيه واحد من الخصوم المتداولة. وهذا يعنى أنه حتى لو حدث نقص في قيمة الأصول المتداولة وبلغ 50%، فإن ذلك لن يؤثر في قدرة المنشأة على سداد الالتزامات قصيرة الأجل.

وفي معظم الأحوال، تُعَدّ نسبة تداول قدرها 2 : 1، نسبة مرضية. ومع ذلك، فإن رجال التحليل المالي يتفقون على أنه ليست هناك نسبة واحدة تعدّ كافية للتعبير عن قدرة المنشأة المالية، وأنه يجب أخذ بعض العوامل الأخرى في الحسبان، مثل: طبيعة عمليات المنشأة، والموسم السنوي، وفحص البنود، التي تتكون منها الأصول المتداولة. ويركّز مانحو الائتمان، عادة، على مدى قابلية تحويل الأصول المتداولة إلى نقدية. وللإيضاح نفترض أن كل من المنشأة (س) والمنشأة (ص) لديهما نسب التداول التالية:

منشأة س | منشأة ص | الأصول المتداولة |

2000 | 500 | النقدية |

22000 | 700 | حسابات المدينين |

6000 | 28800 | مخزون البضاعة |

30000 | 30000 | مجموع الأصول المتداولة |

الخصوم المتداولة | ||

15000 | 15000 | حسابات الدائنين |

2 : 1 | 2 : 1 | نسبة التداول |

وعلى الرغم من أن كل منشأة لديها نسبة تداول واحدة (2 : 1)، فمن الواضح أن المنشأة (س) في مركز أفضل بكثير لمقابلة التزاماتها، نظراً لأن المنشأة (ص) يجب أن تبيع أولاً مخزون البضاعة بالأجل، وقيمته 28800 جنيه، وبعد ذلك تُحصِّل هذا المبلغ من العملاء (المدينين)، أو تبيع مخزون البضاعة نقداً، وقد يستغرق ذلك فترة طويلة، وقد تكون القيمة المُحصَّلة أقل من قيمة المخزون الحقيقية. أمّا المنشأة (س)، التي لديها 24000 جنيه في صورة نقدية وحسابات مدينين، فليس لديها مشكلة تحويل المخزون إلى نقدية.

2. نسبة السداد السريع Acid-Test Ratio

هي إحدى الاختبارات التكميلية، لقدرة المنشأة على مقابلة الالتزامات الجارية، وحسابها كالآتي:

نسبة السداد السريع | الأصول السريعة | |||

الخصوم المتداولة |

وتشمل الأصول السريعة: النقدية، والأوراق المالية سريعة التداول، وحسابات المدينين. ويتم حساب نسبة السداد السريع لمنشأة السلام، السابق عرضها، كما يلي:

الأصول السريعة | نقدية+أ مالية +أ قبض+حساب المدينين | 4000 | 1 | 1:1 | |||||||||

الخصوم المتداولة | حساب الدائنين + أدفع | 4000 | 1 |

خارج الموضوع تحويل الاكوادإخفاء الابتساماتإخفاء